事業計画書、資金調達Q&A

- Q1

今後の資金調達時も、事業計画書と資金繰り表は自分で作った方が良いのでしょうか。

- Q2

- Q4

金融機関から事業計画書の提出を求められました。どのくらい先まで作ればいいですか?

- Q5

- Q6

- Q7

融資を受けた後、そのお金を全く使わなかった場合、何か問題はありますか?

- Q9

追加融資を金融機関にお願いする際、前回の事業計画書をそのまま提出しても良いですか?

- Q10

以前、担保に入れた不動産を再度、担保にして追加融資を受けることはできますか。

- Q11

- Q12

金融機関に提出した決算書に誤りがありました。作り直す必要がありますか。

- Q14

「税務署受領印付きの」申告書を提出するように言われましたが、当社は電子申告です。

- Q15

これから増資をする予定です。タンス預金を資本金にしても問題ありませんか?

- Q16

創業融資で借りたお金を資本金に変えれば、返済する必要がなくなりますか?

- Q17

銀行から試算表を出すように言われました。試算表って見積書みたいなものですか?

合計残高試算表には会計士や税理士の印鑑を押す必要はありますか。

- Q19

資金繰りのために、グループ会社間でお金を貸し借りしても良いですか。

- Q20

お客様から預かった「預かり敷金」を運転資金に回しても大丈夫ですか。

- Q21

おたく様に相談に行けば、融資が出るかどうかすぐにはっきり分かるのでしょうか。

- Q22

当社の昨年度の決算は営業損失でした。融資を申し込んでもダメでしょうか。

年間の事業計画書は毎年どこかに提出しなければならないのでしょうか。

- Q24

追加融資を申し込む際は、代表者社長である私の個人通帳も見せなければいけませんか。

- Q25

グループ会社の決算申告書も提出を求められました。直近何期分まで提出すればよいですか。

- Q26

金融機関に断られても、信用保証協会に直接相談にいけば、融資の可能性はありますか。

- Q27

定期積金口座を作っておいた方が良いということですけれども、それって何ですか?

時価5,000万円の不動産を担保に入れると、いくらくらい融資を受けることができますか。

- Q29

決算後に申し込む創業融資や追加融資の相場はどれくらいですか。

- Q30

取引関係の無い金融機関から「当行の融資を受けませんか」と言われました。

- Q31

法人成りしたところ、社長に対する貸付金が多く発生しました。どうしましょう。

- Q32

当社の昨年度の実績は、ひと月分しかありません。実績や融資相場はどうなりますか?

- Q33

融資の申し込みで必要な確定申告書は、住民税の確定申告書でも大丈夫ですか?

- Q34

補助金を受けられることになったものの、経費に使うための資金が足りません。

- Q35

Q1

創業計画書と資金繰り表の作成の流れと内容は理解できました。

事業を続けていって、また資金調達が必要になった時には、

事業計画書と資金繰り表を自分で作った方が良いのでしょうか。

A1

事業が始まってからは実績数値を元にして計画書を作る必要があります。

実績数値から作成するには、会計の知識がどうしても必要になります。

経理担当者や税理士と一緒に作成するのが現実的です。

作成の流れや内容は創業計画書と同じです。

流れと内容だけ理解しておけば、自分で作らなくても、

事業計画書と資金繰り表を金融機関に説得力をもって説明することができます。

融資獲得の可能性は高くなります。

逆に、経理担当者や税理士に丸投げしたり、

会計システムで自動作成するのはやめた方が良いです。

内容が分からない事業計画書、資金繰り表を提出してしまうと、

金融機関から突っ込みがあったときに正しく答えられなかったり、

トンチンカンな回答をしてしまうおそれがあるからです。

「社長は会社の現状を分かっていないし、分かろうともしていない」

と思われ、印象はとても悪くなります。

Q&A一覧へ▲

Q2

プロパー融資とはなんですか?

A2

プロパーとは英語の「proper」=「本来の~」とか「元々の~」 といった意味で、

信用保証協会の保証が付いていない、民間金融機関からの融資をいいます。

相当に実績が良い会社でないと、金融機関からプロパー融資は受けられません。

創業融資は保証協会の保証付きですし、公庫は公的色合いが強い会社のため、

創業融資はプロパー融資ではありません。

Q&A一覧へ▲

Q3

会社を設立してすぐにプロパー融資を受けることはできますか?

A3

受けることはできません。

設立して間もない会社は、経営実績がなく、信用もない状況ですので、

どの金融機関も融資をためらいます。

だからこそ、日本政策金融公庫と信用保証協会の創業融資制度があるといえます。

Q&A一覧へ▲

Q4

金融機関から事業計画書を提出するようにいわれました。

どのくらい先まで作ればよろしいのでしょうか?

A4

金融機関に確認するのが一番ですけれども、

1年先まで作るのが一般的です。

遠い将来のことを予測するのは難しいからです。

中長期計画として3年から5年先の事業計画書を作ることもあります。

しかし、これは実現可能な計画というよりも、

会社の将来像や理想を示す目的で作られることが多いです。

まず1年間の事業計画書を金融機関に提出し、

2年目の事業計画書は1年目の実績を元にして、1年後に提出します。

Q&A一覧へ▲

Q5

社長に借金があると、融資を受けられないのでしょうか。

A5

社長に借金があっても、融資は受けられます。

借金は融資判断の1つの要素にすぎません。

会社の実績、担保の有無、保証人の有無、

事業計画書や資金繰り表の内容、社長の人柄などが

総合的に判断されます。

社長に借金があって、マイナス要素になったとしても、

それをカバーできるプラス要素があれば、融資は受けることができます。

Q&A一覧へ▲

Q6

追加融資を受ける時に事業計画書は必要ですか?

A6

必要です。

借金をするには「借金をきちんと返せます」と金融機関に説明する必要があります。

その説明資料が、事業計画書及び資金繰り表だからです。

Q&A一覧へ▲

Q7

業績は黒字の方が融資を受けやすくなりますよね。

減価償却費を計算しなかったり、在庫や現金を水増しして

利益操作、いわゆる粉飾をしてもいいですか?

A7

やめた方が良いです。

特に、減価償却費をつかった黒字化は良くありますけれども、

金融機関はすぐに気づきます。

減価償却費を計算せずに作った決算書を提出すると、

金融機関の側で減価償却費を計算に入れた決算書に作り直されます。

結局そうなるのであれば、銀行さんに手間をかけないよう、

最初から正直に計算した方が良いです。

在庫や現金を水増しして利益操作したことも金融機関は見抜きます。

在庫と仕入や売上とのバランス、去年の決算書からの動きを見れば分かります。

はっきりと見抜かれなかったとしても、

「なんとなく数字が不自然」と警戒されたら融資はおりません。

そしてたまたま運よく融資を得られたとしても、

一度操作した数字は元には戻せません。

金融機関に提出してしまっているからです。

ウソにウソを重ねていくしかありません。

会計帳簿を見ても本当の会社の営業成績、実態が分からなくなり、

経営改善の方向性も判断できなくなります。

経営が悪化して、また融資を受けたいと思っても

粉飾でぐちゃぐちゃの、経営者自身も理解できない決算書では

信用は二度と得られないでしょう。

ウソが通用するのは一度だけです。

きれいごと過ぎる面があるかもしれませんが、

バレる利益操作、粉飾は最初からしない方が良いです。

Q&A一覧へ▲

Q8

融資を受けた後、そのお金を全く使わなかった場合、何か問題はありますか?

A8

運転資金目的の融資の場合、特に問題はありません。

予定通りにお金を返済し、利息を払えば問題ないです。

設備資金目的の融資の場合、問題になることがあります。

設備に使わないのなら、全額返せといわれる場合があります。

運転資金の場合、返す必要はないですけれども、

「お金があるとついつい使ってしまう」

ということがありますので、その点だけご注意ください。

使わなければ大丈夫だったのに、

深く考えずに無駄使いをしてしまったため、

月々の返済を苦しくしてしまう方がとても多いです。

下手に使わず、そのまま返しましょう。

お金を寝かしておくのがもったいない、と

事業に関係のない株式投資などに使ってしまうと、

金融機関からの信用を失います。

今後、借り入れできない、または

借り入れし辛くなる可能性があります。

Q&A一覧へ▲

Q9

以前に事業計画書を提出して融資を受けました。

追加融資を金融機関にお願いしようと思います。

前回の事業計画書をそのまま提出しても良いですか?

A9

良くないです。

事業計画書は借金返済の根拠です。

以前に出したものは前回融資の返済根拠であって、

今回追加融資の返済根拠にはなりません。

同じ金融機関に追加融資をお願いする場合は、

「数字の部分」だけ新しく作成して提出します。

「文章の部分」は省略してかまいません。

前回事業計画書によって、会社の概要はすでに伝えているからです。

新しく事業計画書を作成、提出し、

「きちんと返済できます」

と説明できなければ、追加融資は得られません。

Q&A一覧へ▲

Q10

以前、不動産を担保に借り入れを行いました。

これを担保にして追加融資を受けることはできますか。

A10

不動産に高い価値があれば追加融資を受けることはできます。

もちろん、事業計画書などで使い道をきちんと説明する必要はあります。

Q&A一覧へ▲

Q11

社長個人が会社に融資をしても問題ないですか?

A11

問題ありません。

自分で自分にお金を貸しているような扱いとなり、

返済不要の借金=資本金と同じ効果となります。

金融機関からも悪く評価されることはありません。

利息のやりとりも不要です。

Q&A一覧へ▲

Q12

Q11の逆パターンで、

会社が社長にお金を貸しても問題ないですか?

給与を増やすと所得税がかかるので、

貸し付けという形にして会社のお金を使いたいと思います。

A12

会社が社長にお金を貸すことはできます。

ただし、契約書を結んで借金返済ルールを作り、

利息の支払いや返済を実際に行う必要があります。

そうしないと税務署から

「貸し付けではなく給与ですよね?」

といわれ、所得税を納めることになってしまいます。

金融機関の印象は良くありません。

「いつまでたっても返済されないのではないか?」

「資産としての価値はないのではないか?」

となり、融資判断にマイナスです。

Q&A一覧へ▲

Q13

融資を申し込む際に、前期の決算書を金融機関に提出しました。

その後、決算書の内容に誤りがあることに気付きました。

決算書を作り直して、もう一度提出する必要があるのでしょうか。

A13

全部作り直すのは大変です。

当期純利益にそれほど影響しない、金額の小さい軽微な修正であれば、

その箇所を金融機関に伝えるだけで大丈夫です。

修正部分を考慮の上、融資判断をしてくれます。

Q&A一覧へ▲

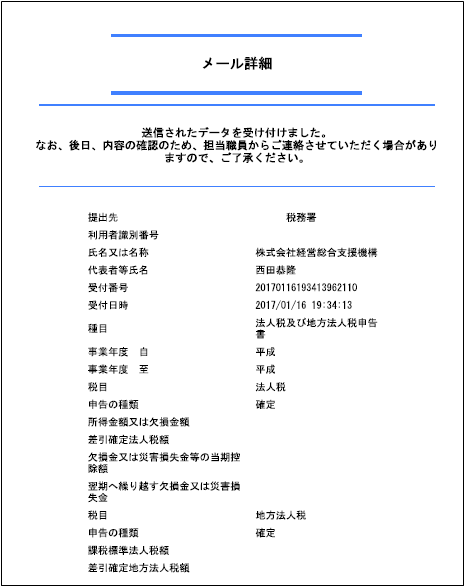

Q14

融資を申し込むための必要書類として、

「税務署受領印付きの」申告書、決算書を出すように金融機関に言われました。

当社は電子申告を行っているため、

申告書に税務署の印鑑が押されていません。

どうすればいいですか。

A14

電子申告の場合は、

「メール詳細」という紙が税務署印鑑の代わりになります。

以下のようなものです。一部を非表示にしております。

税務署の印鑑に比べると味気ないですけれども、これが

「税務署に提出した本物の申告書、決算書です」

という証明になります。

申告書、決算書と一緒に、この「メール詳細」も紙で打ち出し、

金融機関に提出すれば問題ありません。

Q&A一覧へ▲

Q15

これから増資をする予定です。タンス預金を資本金にしても問題ありませんか?

A15

問題ありません。

会社の預金口座にお金が振り込まれれば資本金となります。

新しい資本金を法務局で登記すれば完了です。

お金をどのように集めたのかまで法務局は関知しません。

創業融資においては、

資本金となったお金の出所までチェックされます。

タンス預金と判明した場合、自己資金とは認められない場合があります。

Q&A一覧へ▲

Q16

借金を資本金に変える方法があると聞きました。

資本金は返済する必要がないお金ですよね。

じゃあ、創業融資で借りたお金を資本金に変えれば、

返済する必要がなくなりますか?

A16

借金を資本金に変える方法はあります。

デットエクイティスワップと呼ばれる方法です。

おっしゃるとおり、

借金を資本金に変えることができれば、

返済する必要は無くなります。しかし、

創業融資の借金を資本金に変えるのは難しいと思います。

変えるための手続として、お金の貸し手、この場合、

金融機関の了解を得る必要があります。

会社側で一方的に

「借金を資本金に変えましたので、お金は返しません」

という決定はできません。

金融機関側としては、

以下2つの選択肢のメリット、デメリットを比較して

判断することになります。

■このまま借金の返済と利息の支払いをしてもらう、

会社が払えないのなら保証人となった社長に払ってもらう

■資本金に変えて株式を得て、利益が出たら配当を受ける、

将来、会社の株式を売却して利益を得る

創業間もない会社は業績が未知数、不安定なことが多いです。

配当と将来の株式売却益を見込んで、

「借金を資本金にしても良い」

と了解してくれる金融機関はほとんどないと思います。

Q&A一覧へ▲

Q17

銀行から試算表を出すように言われました。

試算表って見積書みたいなものですか?

A17

「試算」という言葉をみると、見込み数値=見積書のように感じますけれども、

見積書とは全く違うものです。

試算表は正確には「合計残高試算表」といい、内容は決算書に似ています。

会社の売上、利益、資産、借金などが載っている会計帳簿のことです。

決算書を作るためのお試し下書き表、という意味で「試算表」と呼ばれます。

合計残高試算表に税理士印を押す必要はありません。

詳しくは次のQをごらんください。

Q&A一覧へ▲

Q18

融資を申し込む際に、

金融機関から合計残高試算表(Q17参照)を提出するようにいわれました。

合計残高試算表には会計士や税理士の印鑑を押す必要はありますか。

A18

合計残高試算表に会計士や税理士の印鑑を押す必要はなく、

押したからといって融資判断にプラスになる効果はありません。

専門家がきちんと作っている、という程度のアピールにはなります。

一方、申告書、決算書を金融機関に提出する場合には、

申告書に、税務署受領印など、申告したことの証明が必要になります(Q14参照)。

税務署に提出したもの=本物となります。

ここでも、申告書に税理士の印鑑があれば

専門家がきちんと作っている、というアピールになります。

しかし申告書、決算書においては、専門家の印鑑よりも、

青色申告しているかどうかが重要となります。

Q&A一覧へ▲

Q19

私はA社とB社の2社、会社を持っています。

資金繰りのために、この会社間でお金を貸し借りしても良いですか。

A19

AB会社間で貸し借りしても大丈夫です。

会社間で金銭消費貸借契約書を結び、

返済と利息支払いルールを決めて、

その通りに支払えば問題ありません。

ただし、

例えばA社が金融機関から事業目的でお金を借りたにも関わらず、

それを事業と全く関係の無いB社に貸し付けてしまうと

「約束がちがう」として問題になる可能性がありますので、ご注意ください。

Q&A一覧へ▲

Q20

当社は不動産賃貸業を行っています。

お客様から預かった「預かり敷金」を運転資金に回しても大丈夫ですか。

A20

大丈夫です。

今、預かり敷金として受け取ったお金を運転資金に使ったとしても、

賃貸契約が解消される時点できちんとお客様に返せるのであれば問題ありません。

賃貸契約の満期が近付いてきたら、

お金を手元に多めに持っておくように資金繰りを考えておきましょう。

Q&A一覧へ▲

Q21

融資を考えているんですけれども、

おたく様に相談に行けば、融資が出るかどうかすぐにはっきり分かるのでしょうか。

A21

これまでの経験から、融資可能性について

独断と偏見による意見を述べることはできますけれども、

はっきりとは分かりません。

当事務所がお金を貸すわけではないからです。

絶対確実なことはいえません。

当事務所ができることは、

あくまで銀行提出用の事業計画書や会計帳簿の作成支援のみです。

できるだけ資金調達の可能性が上がるように、

金融機関に良い印象を持ってもらえるように、

横から支援するにすぎません。

資金調達支援を行う専門家のことを

「資金調達のプロ」などと呼ぶ場合がありますけれども、

融資判断のプロといえるのは、金融機関の現職の方々のみです。

融資がでるかどうか、すぐに感触をつかみたい場合は

口座を持っている、または会社最寄りの金融機関に相談に行きましょう。

Q&A一覧へ▲

Q22

当社の昨年度の決算は営業損失でした。

融資を申し込んでもダメでしょうか。

A22

ダメとは限りません。融資は総合判断です。

利益以外にも、売上の大きさ、売上が少しずつ増えている等、

他にプラスの要因があれば可能性はありますし、

設立して間もない会社が営業損失になることは良くあります。

営業損失という点だけで判断されることはありません。

Q&A一覧へ▲

Q23

年間の事業計画書は毎年どこかに提出しなければならないのでしょうか。

税務署に提出すればよいのですか。

A23

税務署に提出する必要はありません。

税金は計画目標数値ではなく実績数値(決算書)を元に計算します。

事業計画書は税金計算とは無関係ですので、

これを税務署に提出する必要はありません。

事業計画書は、基本的に会社内部で、経営改善に使う道具です。

会社の借金返済能力アピールにも使えるので、

融資申込の際、金融機関に提出することになります。

Q&A一覧へ▲

Q24

金融機関に追加融資を申し込む際は、

代表者社長である私の個人通帳も見せなければいけませんか。

A24

見せる必要があります。詳しくは、次のリンク先をごらんください。

Q&A一覧へ▲

Q25

すでに一度決算をおえてから、融資を申し込みます。

私が代表をつとめる、別のグループ会社の決算申告書も提出を求められました。

直近何期分まで提出すればよろしいでしょうか。

A25

グループ会社については、直近1期分で大丈夫です。

今回申込者となる会社については、直近2期分です。

Q&A一覧へ▲

Q26

追加融資の相談をするために、近くの金融機関に相談に行きました。

しかし、融資は難しいという回答でした。

信用保証協会に直接相談にいけば、融資の可能性はありますか。

A26

信用保証協会に直接相談に行くことで、融資につながる場合があります。

ある金融機関に追加融資を断られて信用保証協会に直接相談に行ったところ、

「追加融資の見込みあり」という回答を得て、

いったん断られたその金融機関から融資を得られたお客様がいらっしゃいます。

信用保証協会から保証が付けば、金融機関は融資に応じてくれます。

通常、金融機関に断られた場合は、

信用保証協会からも断られる可能性が高いですけれども、

このようなケースもあります。

どうしても追加融資が必要なのであれば、

信用保証協会に直接訪問したり、

他の金融機関にも足を運ぶなど、

融資可能性を高める、あらゆる行動を取るべきです。

Q&A一覧へ▲

Q27

信用金庫などの金融機関と関係をよくするため、

定期積金口座を作っておいた方が良いということですけれども、

それって何ですか?

A27

定期積金口座とは、定期預金の積み立て版のようなものです。

コツコツと目標金額までお金を貯めることができます。

サラリーマンの方でいう、財形貯蓄のようなものです。

例えば、

毎月1万円、積金口座にお金を入れることにすると、

毎月指定口座からお金が引き落とされ、積金口座に貯まっていきます。

金融機関担当者に集金に来てもらうことも可能です。

毎月、顔を合わせますので信頼関係を構築する方法として使えます。

Q&A一覧へ▲

Q28

時価5,000万円の不動産を担保に入れたとして、

いくらくらい融資を受けることができますか。

不動産ローンが3,000万円ほど残っています。

A28

時価の何%の価値になるか=担保掛け目(かけめ)は

金融機関によってさまざまです。一般的には70%といわれます。

そこから不動産ローンの残額を引いた金額が価値となります。

今回の場合、

5,000万円×70%=3,500万円

3,500万円ー3,000万円=担保価値500万円

よって、得られる融資は500万円程度と考えられます。

Q&A一覧へ▲

Q29

創業1年目、決算前に創業融資を申し込む場合、

融資相場は自己資金の2倍~3倍ということでした。

一度決算をむかえると、

自己資金の要件はなくなるということですけれども、

では、決算後の創業融資や追加融資の相場はどれくらいですか。

A29

決算後の融資判断においては、決算書の実績が重視されます。

相場としては、月商(ひと月売上)の3ヶ月分といわれています。

日本政策金融公庫も、信用保証協会も同様です。

あくまで相場です。

現状すでに融資を受けている場合、

借入金残高や毎月返済額も考慮のうえ、総合的に判断されます。

Q&A一覧へ▲

Q30

まだ預金口座も作っていない、取引関係の無い金融機関から

「当行の融資を受けませんか」と言われました。

特に資金繰りに困っているわけではありません。

お金を借りると利息の支払いも発生しますし、どうすればよいでしょうか。

A30

現状、取引関係のある金融機関が1行、2行なのであれば、

100万円程度の少額短期融資を受けても良いと思います。

一度借りて、完済しておけば

「きちんと返済してくれる会社だ」と信用が付きます。

次回の資金調達に有利になるからです。

また、複数の金融機関と取引関係をもっておけば、

「あそこの銀行はもっと低い金利で融資できると言っていた」

という感じで、金利交渉にも有利です。

3行程度と関係をもっておけば良いでしょう。

利息の支払いは発生しますけれども、

自治体の制度融資を利用すれば、負担は軽減されます。

支払利息や信用保証協会保証料に対して補助金が出るからです。

最小コストで信用実績だけ得ることができます。

Q&A一覧へ▲

Q31

個人事業主から会社法人へ法人成りした者です。

個人事業主時代に金融機関から1,000万円お金を借り、現在の残高は700万円です。

法人化とともに借主名義も法人に変更しました。

借金残高700万円は会社の借金になっています。

ところが、帳簿を見ると、なぜか

社長に対する貸付金(短期貸付金)の項目が発生しております。

会社のお金を私用に使った覚えはありませんし、会社からお金を借りたこともありません。

社長への貸付金があると

金融機関側の印象が良くないということで心配です。

どうすればよろしいでしょうか。

A31

借金を個人事業主から法人に引き継ぐ場合

社長への貸付金が発生することは良くあります。

良くある話ですので、

法人成りによって発生した貸付金の

印象はそれほど悪くありません。

まず、法人成り時に貸付金が発生する理由について

貸借対照表を使って説明します。単位は「万円」とします。

| 貸借対照表 | |||

| 現金預金 | 500 | 借金 | 700 |

| 器具備品 | 300 | 負債の部 | 700 |

| 元入金 | 400 | ||

| 青色申告特別控除前所得 | ▲300 | ||

| 資産の部 | 800 | 純資産の部 | 100 |

| 合計 | 800 | 合計 | 800 |

法人成りする前の、個人事業主の貸借対照表は、上記のとおりです。

借金1,000のうち、300を器具備品に使い、残りは運転資金に使いました。

返済を行い、確定申告時の借金残高は700です。

ここで、現金預金500を資本金として使い、法人化します。

事業用資産である器具備品300を法人に引き継ぎ、

借金700についても、金融機関に手続を行い、法人名義に変更します。

法人設立時の貸借対照表は以下のようになります。

| 貸借対照表 | |||

| 現金預金 | 500 | 借金 | 700 |

| 器具備品 | 300 | 負債の部 | 700 |

| ? | ? | 資本金 | 500 |

| 繰越利益剰余金 | 0 | ||

| 資産の部 | 800 | 負債の部 | 500 |

| 合計 | 800 | 合計 | 1,200 |

貸借対照表は左右同額、資産の部=負債の部+純資産の部になる必要があるのに、

400のズレが発生しています。

このズレを埋めるのが「社長に対する貸付金」となります。

| 貸借対照表 | |||

| 現金預金 | 500 | 借金 | 700 |

| 器具備品 | 300 | 負債の部 | 700 |

| 貸付金 | 400 | 資本金 | 500 |

| 繰越利益剰余金 | 0 | ||

| 資産の部 | 1,200 | 負債の部 | 500 |

| 合計 | 1,200 | 合計 | 1,200 |

貸付金400を計上することで、貸借対照表の左右が1,200で一致します。

左右の金額を合わせるために、

無理矢理、貸付金を計上しているわけではありません。

理屈としては、

借金を法人に引き渡すのであれば、

それと同じだけのモノも合わせて会社に渡してくださいということです。

普段の日常生活で考えていただくと、理解しやすいかもしれません。

「借金700を代わりに払って」といって、

相手に借金だけ渡すということはできません。

せめて同額の財産も一緒に引き渡さないと、相手は納得しません。

個人事業主は、財産として現金預金500と器具備品300を持っていました。

現金預金は会社の資本金として使ってしまったので、残る財産は器具備品だけです。

これを会社に譲っても、借金700>器具備品300ですので、まだ400足りません。

400をすぐに払いたいところですけれども、手元に現金や財産はありません。

そこで、

社長「400は後で払うので待ってほしい」

となります。社長は会社法人に未払の借金400となります。

会社側から見ると、未収の貸付金400となります。

この貸付金は、上記の通り、

社長が公私混同して、意図的に会社のお金を使い込んだわけではありませんので、

銀行の印象はそれほど悪くありません。

金融機関担当者の方も「よくあること」とおっしゃっています。

発生理由について大きな問題にはなりませんけれども、

社長に対する貸付金には変わりませんので、

いつまでも帳簿に残っているのは、印象が悪いです。

お金を貯めて法人に返済する、役員報酬と相殺する、経費の立て替え額と相殺するなどして

コツコツ減らしていきましょう。

Q&A一覧へ▲

Q32

一度決算をむかえた後は、実績が重視され、

融資の相場は月商の3ヶ月分ということでした。

当社は、2月に会社を設立して、3月が決算です。

前期の売上実績は3月ひと月分しかありません。

実績や相場はどのように考えればよろしいでしょうか。

A32

当期の月商も含めて判断されます。

前期および当期の平均月商×3ヶ月分が相場とお考えください。

Q&A一覧へ▲

Q33

決算を一度むかえているので、

融資の申し込みには確定申告書が必要になると思います。

私は税務署への確定申告は毎年行っておらず、

市区町村に対して住民税の確定申告しか行っておりません。

住民税の確定申告書を提出すればよろしいでしょうか。

A33

住民税の確定申告書では申し込みできません。

白色申告でも構いませんので、

税務署への確定申告書が必要になります。

申し込み時点で申告していれば問題ありません。

今からでも間に合いますので、税務署に申告されると良いです。

Q&A一覧へ▲

Q34

1,000万円の補助金を受けられることになりました。

しかし、補助金は経費に使ったあとの後払いなので

まずは自分のお金を1,500万円用意して、経費に使わないといけません。

手元資金では心もとないので、融資を得たいと思います。

補助金1,000万円は、ほぼ確実に得られる見込みです。

それを見込んで1,000万円の融資を金融機関から受けることはできませんか?

A34

融資を受けられる可能性はあります。

助成金や補助金の入金を見込んで、

融資を検討してくれる金融機関は存在します。

ただし、必ず受けられるとは限りません。

詳しくは次のリンク先をごらんください。

Q&A一覧へ▲

Q35

現在、新宿区に本店があります。

事業は軌道に乗りつつあります。

そこで、渋谷区に新店舗を出店することを考えています。

設備工事のための融資を受けたいです。

保証協会の融資制度を利用したいです。

本店がある新宿区の信用金庫に相談に行けばよいですか?

それとも

新店舗予定地の渋谷区の信用金庫に相談に行けばよいですか?

A35

本店がある新宿区の信用金庫に相談に行ってください。

信用金庫の管轄地域は、

基本的に、本店の場所をもとに判断されます。

また、自治体を窓口にして保証協会に申し込む場合も、

その地域に本店があることが条件になります。

創業者の場合、自治体面談は1ヶ月程度かかります。

確定申告を一度終えている方の場合は、

それほど時間がかかりません。

1日で終わります。

金利、保証料が優遇されますし、

本店近くの信用金庫に相談にいきましょう。

画面トップへ▲