国税庁の無料アプリ「年末調整」 操作方法などQ&A

国税庁が提供する無料アプリ「年末調整」の詳しい内容については

次のリンク先をご覧ください。

Q1

国税庁が提供している「年末調整」アプリは

クラウド上にある1つのソフトを、

各従業員が利用するクラウド型でしょうか。

それとも、従業員各自がスマートフォンやパソコンに

ダウンロードするインストール型でしょうか。

A1

社長や従業員の方がお持ちのスマートフォンやパソコンに

ダウンロードして利用する形になりますので、インストール型になります。

入力内容は個人情報の塊です。

クラウド会計屋がやらかすような情報流出の危険を避けるため

クラウド型にしなかったのだと思います。

インストール型の他のメリットとしては

ネット環境によって動きが遅くなったりしません。

サクサク入力できますので、

クラウド会計のようなストレスは溜まりません。

Q&A一覧へ▲

Q2

養う必要がある家族、配偶者がおらず、保険にも加入していません。

住宅ローンもありません。受けられる控除は少ないです。

この場合、最低限、どの書類を作成すれば良いですか?

A2

控除が少ない、最もシンプルな場合は、申告書を3つ作成します。

1.令和7年分扶養控除等(異動)申告書

2.令和8年分扶養控除等(異動)申告書

3.令和7年分基礎控除申告書

アプリの画面では以下のようにチェックが入ります。

Q&A一覧へ▲

Q3

住宅ローン控除を受けるために、アプリに入力しようとしているのですけれども

ややこしいです。このままでは年末調整が終わる気がしません。

A3

経理担当者や会計事務所に相談してみましょう。

分かる範囲まで電子データで入力し、

契約書や登記簿謄本、住宅借入金の年末残高等証明書も一緒に提出し、

経理担当者や会計事務所側は、それを元にして年末調整の処理を進める、

といった対応も考えられます。

厳しい担当者だと、対応してくれない可能性もありますので

早めに相談するのが良いと思います。

税務署の無料電話相談を利用するという方法もあります。

Q&A一覧へ▲

Q4

自分の給与見込額を入力しようと思うのですけれども

「給与収入」と「給与所得」という似たような言葉が並んでします。

何がどう違うんですか?

A4

まず、「収入」と「所得」の違いについて

会社や個人事業主の例を使って説明します。

会社や個人事業主の場合、

売上(収入)-仕入経費=利益(所得)

という計算を行い、利益(所得)に対して税金がかかります。

・収入=売上

・所得=売上から仕入経費を差し引いたもうけ、利益

です。給与をもらうサラリーマンも基本的に同じ考えです。

・給与収入=年間給与額面額=年収

・給与所得=給与収入から経費を差し引いたもうけ

となります。

しかし、

サラリーマンの経費といっても、せいぜいスーツ代や昼食費などしかなく、

ほとんど経費がありません。

このままだと、収入に比べて税金が大きくなり

サラリーマンは不利、不公平になります。

そこで、給与収入の水準に応じた、

ざっくり概算の経費(給与所得控除)を差し引いて良い

というルールになっています。

実際に経費を支払っているかどうかは関係ありません。

支払っていなくても「支払っているとみなす」ということです。

給与収入(年収)-給与所得控除=給与所得

と計算します。

年収400万円の方であれば、

給与収入400-給与所得控除120万円=給与所得280万円

年収800万円の方であれば

給与収入800-給与所得控除190万円=給与所得610万円

というように計算します。

給与収入と給与所得の内容をまとめると

・給与収入=年間給与額面額=年収

・給与所得=給与収入から給与所得控除を差し引いたもうけ

となります。

国税庁の無料アプリ「年末調整」は

給与収入=年収を入力すれば、

給与所得控除および給与所得金額を

自動計算してくれます。

Q&A一覧へ▲

Q5

アプリの中の「計算表」ボタンを押して給与所得を計算しようと思います。

その中で「特定支出」という言葉があります。

数字を入力できるようですけれども、これってなんですか?

A5

上記、Q4のとおり

給与収入(年収)-給与所得控除=給与所得

という計算を行いますけれども、

会社勤務のために自らが負担した、通勤費、研修費、交際費、書籍代などがあれば

「特定支出」として追加で差し引くことができます。

給与収入(年収)-給与所得控除-特定支出=給与所得

というように、

特定支出を追加すれば、給与所得が減り、税金が減ります。

しかし、厳しい条件があります。

実際はほとんど使えません。

条件は以下のとおりです。

①支出額が、給与所得控除の2分の1を超えた場合、その超えた部分を特定支出にできる

②会社から証明書をもらう必要がある

①の条件を具体的な数字で説明します。

年収400万円の方の場合、ざっくり

給与収入400-給与所得控除120万円=給与所得280万円

となります。給与所得控除の2分の1は60万円です。

通勤費や交際費が会社負担であれば、特定支出の対象外です。

それ以外に自己負担した研修費や書籍代が年間80万円あれば

80万円ー60万円=20万円を特定支出として差し引けます。

給与収入400-給与所得控除120万円-特定支出20万円=給与所得260万円

このような計算になりますけれども、実際のところ、

研修費や書籍代等に年間60万円以上もかける方は、なかなかいないと思います。

②の条件である

それが業務に必要だったという証明書を会社からもらうのも

ハードルが高いと思います。会社に責任が生じるからです。

条件を満たすのが難しいため

特定支出を受けられるサラリーマンの方は、ほとんどいないと思います。

アプリの「特定支出」には「ゼロ」と入力してください。

Q&A一覧へ▲

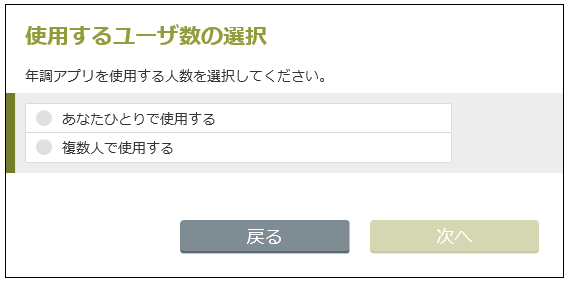

Q6

年末調整アプリをパソコンにインストールしました。

起動した時に、以下のような画面が出てきました。

当社は、従業員が複数おりますので、

「複数人で使用する」を選択すればよろしいのでしょうか。

A6

従業員が複数いることとは関係ありません。

この画面メッセージの意味は

「アプリをインストールしたパソコン1台を、複数人で使用しますか?」

ということです。

そのパソコンで、お1人だけがアプリを使用するのであれば

「あなたひとりで使用する」を選択します。

Q&A一覧へ▲

Q7

国税庁「年末調整」アプリを

ダウンロードサイトから入手しようとしたところ

評価点が低く、厳しいコメントが多いようです。

本当に使っても大丈夫なのでしょうか?

A7

大丈夫です。まったく問題ありません。

当事務所のお客様は、

みなさま、問題なく使用されております。

「うまく動かない」といった不具合の連絡もありません。

評価コメントを見たところ、

・そもそもアプリには関係のない、年末調整の仕組み自体を誤解した意見

・年末調整アプリを有料提供している、民間会社の評価攻撃

がほとんどです。個人的な印象ですけれども。

とくに、年末調整アプリは、多くの民間会社も有料提供しています。

無料の国税庁アプリを使われてしまうと、商売あがったりのため

低評価を連発して評判を落とそうとします。

仕事上、民間会社の有料アプリも使ったことがありますけれども

国税庁アプリの使い勝手、機能は十分です。

民間アプリと大差ありません。

差があるとすれば、

民間アプリは、年末調整結果を

給与計算ソフトや会計ソフトに自動連携できるという点だけです。

連携が不要な場合、有料アプリを使う必要はありません。

連携がお粗末で、別々に入力した方が早いという

意味不明な民間有料ソフトもあります。

無料の国税庁アプリが断然おトクです。

Q&A一覧へ▲

Q8

今年、ふるさと納税を行いました。

所得税と住民税が少なくなり、

税金の還付金も増えると聞いております。

ふるさと納税関係の情報は、

どのようにアプリに入力すればよろしいでしょうか。

A8

ふるさと納税によって

税金は少なくなりますけれども、年末調整とは別に、

ご自身個人で確定申告を行う必要があります。

年末調整とふるさと納税は別々の手続です。

ふるさと納税関係の情報をアプリに入力する必要はありません。

入力画面自体が存在しません。

ふるさと納税関係の証明書類を会社に提出する必要もありません。

年末調整のあと、確定申告で

ふるさと納税の手続処理を行うことによって

追加の還付があります。

年末調整で受け取った源泉徴収票と

ふるさと納税の証明書を元に

e-Taxもしくは税務署等の無料相談を受けながら

確定申告をしましょう。

Q&A一覧へ▲

Q9

年末調整アプリからデータを出力したあと

従業員各自が、クラウド上の会計システムに、それを取り込むよう

会社から指示を受けています。

取り込み方法が良く分かりません。

A9

お勤め先の会社にご確認ください。

このホームページは、

御社と取引関係のない、東京都の会計事務所が

年末調整アプリに関する説明だけを行っております。

各会社の年末調整の方法までは関知しておりません。

当事務所に聞かれても困ります。回答できません。

Q&A一覧へ▲

Q10

年末調整アプリから出力したデータを

スマートフォンに添付する方法が分かりません。

どうもメール送信アプリが起動しないようです…。

スマートフォンの操作方法を教えてくれますか?

A10

教えることは難しいです。

当事務所はスマートフォンメーカーや販売代理店ではないからです。

スマートフォンに添付する方法は、

インターネット上でご自身で調べるか、

御社の年末調整担当者に質問するか、

ご家族や親しい会社の同僚に聞くのが早いでしょう。

それでも解決しない場合は

国税庁のアプリ自体に問題がある可能性があります。

以下のヘルプデスクに

遠慮なく電話して相談しましょう。

【国税庁の年末調整アプリ ヘルプデスク】

0570-02-4563

受付時間:午前9時から午後5時

10⽉1⽇~12⽉28⽇(休祝⽇を含む)

1⽉4⽇~2⽉28⽇(休祝⽇を除く)

画面トップへ▲