楽しいかもしれない青色申告 青色申告決算書の作成

決算処理が終わったら、

決算書の下書および「e-Tax」を使った

青色申告決算書の作成にすすみます。

→決算処理未了の場合はこちら

→ソフトのダウンロードはこちら

以下、決算処理の続き

決算書下書①~⑧の流れにそって説明していきます。

| シート名+順番 | 楽しいかもしれない青色申告 | 国税庁「e-Tax」 |

| 決算処理 | ■実際手元現金の調整 ■売掛金、在庫、買掛金等の入力 | なし |

| 決算書下書① | 損益計算書の一部入力 ■家事消費等 ■雑収入 | なし |

| 決算書下書② | 「e-Tax」で計算した 結果のみ入力 | 減価償却費の計算 |

| 決算書下書③ | 「e-Tax」で計算した 内訳合計のみ入力 | 給与賃金と専従者給与の 内訳入力 |

| 決算書下書④ | 「e-Tax」で計算した 内訳合計のみ入力 | 利子割引料の 内訳入力 |

| 決算書下書⑤ | 「e-Tax」で計算した 内訳合計のみ入力 | 税理士・弁護士等の 報酬・料金の内訳入力 |

| 決算書下書⑥ | 「e-Tax」で計算した 内訳合計のみ入力 | 地代家賃の 内訳入力 |

| 決算書下書⑦ |

| 貸倒引当金の 内訳入力 |

| 決算書下書⑧ | 損益計算書、貸借対照表の下書と 総勘定元帳の作成 | なし |

| 「e-Tax」に転記 | なし | 損益計算書、貸借対照表の下書を e-Tax青色申告決算書に転記 |

| データ保存 確定申告書の作成、提出 2年目繰越 | エクセル会計帳簿データの保存 | 「e-Tax」データの保存 青色決算書を元に 確定申告書を作成、提出 |

まず、開業1年目の場合を説明した後で、2年目以降について説明していきます。

開業1年目の場合

決算書下書① 損益計算書の一部入力 家事消費、雑収入等

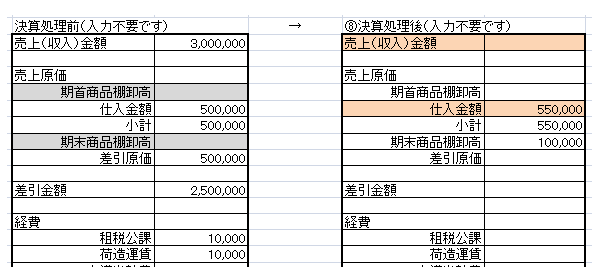

「決算書下書」シートを開くと、

左の方に損益計算書が2つ並んでいます。

左側は現金預金出納帳から集計しただけのものです。

右側「⑧」は決算処理を反映した損益計算書です。

手順①~⑧まで全部終えたら、

最終的な損益計算書になります。

今の時点ではまだ未完成です。

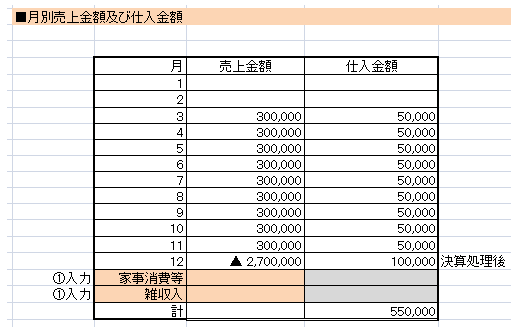

損益計算書の右側に「月別売上金額及び仕入金額」という表があります。

1月から11月の金額は、現金預金出納帳の金額そのままです。

12月の数字はマイナスになっていて、変ですけれども、

最終的に正しいものになりますので、今はそのままで大丈夫です。

ここでは、色が塗ってある

①「家事消費等」と「雑収入」だけ入力します。

「家事消費」とは、商品を事業用に仕入れたけれども、

事業外の私生活のために使った=自分自身に売ったというものです。

決算書作成上、売上にプラスして調整します。

飲食店で従業員に提供するまかないなど、

商売用に仕入れた食材を自分たちの飲食、生活につかった場合

家事消費となります。家事消費の年間金額をここに入力してください。

「雑収入」は仕入で出た空箱や作業くずなどの

売却代金を入力する科目ですけれども、

現金預金出納帳の「売上」に含まれている場合は入力不要です。

ほとんど使いません。

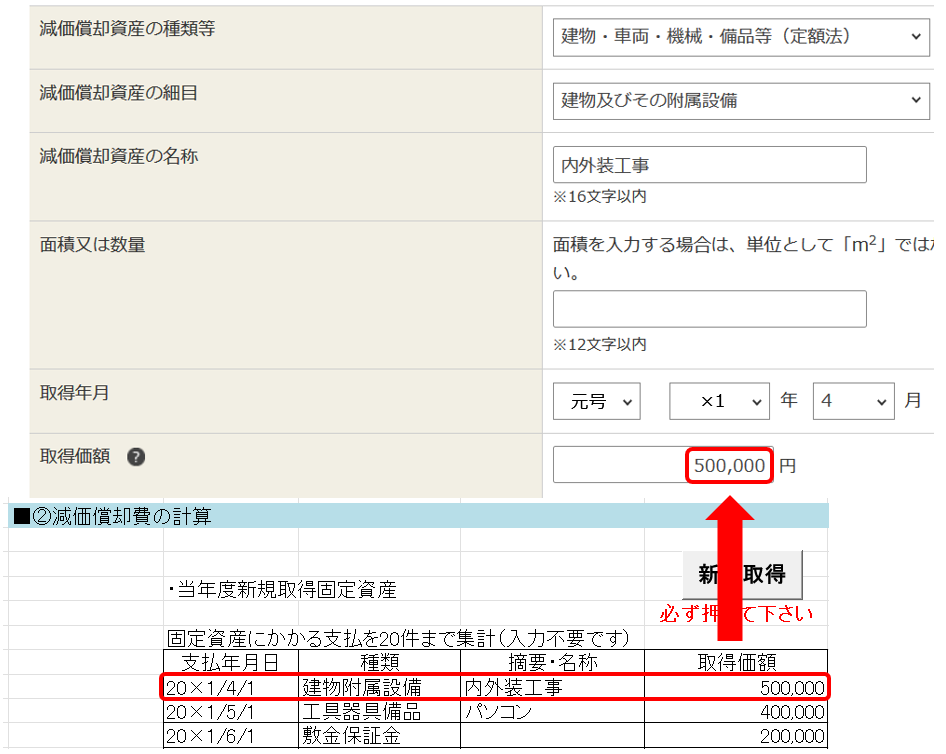

決算書下書② 減価償却費の計算

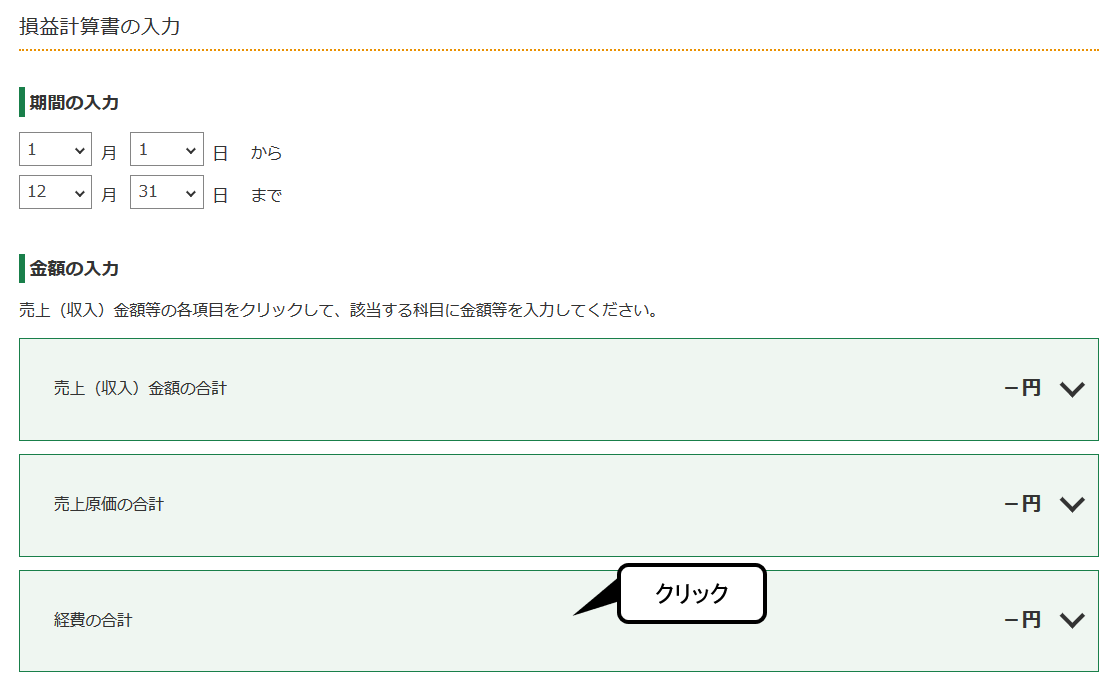

減価償却費は「e-Tax」を使って計算します。

「e-Tax」ホームページで

青色申告決算書の「損益計算書」作成画面を開きます。

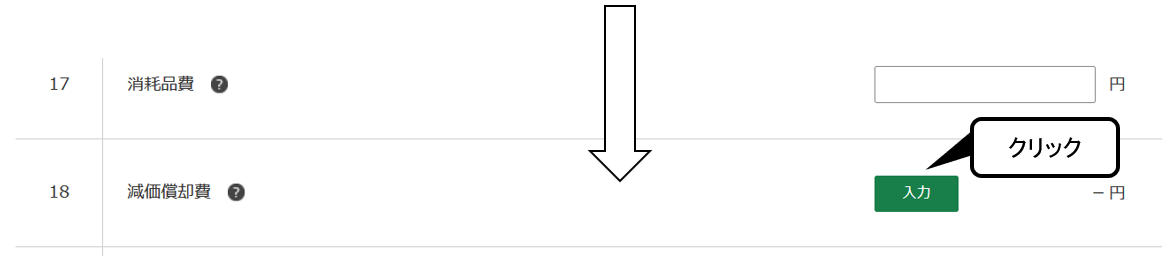

「経費の合計」をクリックすると

その中に「減価償却費」の項目が現れます。

「減価償却費」の「入力」ボタンをクリックすると、計算用画面が現れます。

「減価償却資産を入力する」ボタンを押して

1つ1つ、計算に必要な事項を入力していきます。

計算には、

「取得価額」=取得するのにかかったお金

を入力する必要があります。

エクセルソフトの「新規取得」ボタンを押せば

今年、固定資産に支払った金額と

決算処理の未払金で計上した固定資産が自動表示されます。

ボタンは必ず押して下さい。

表示された金額を元にして、

取得価額を入力します(赤い矢印部分)。

→「e-Tax」入力項目について

→敷金保証金

→分割払いの場合

中小企業の場合、

10万円以上30万円未満の固定資産は全額減価償却費にできます。

詳しい処理は次のリンク先をごらんください。

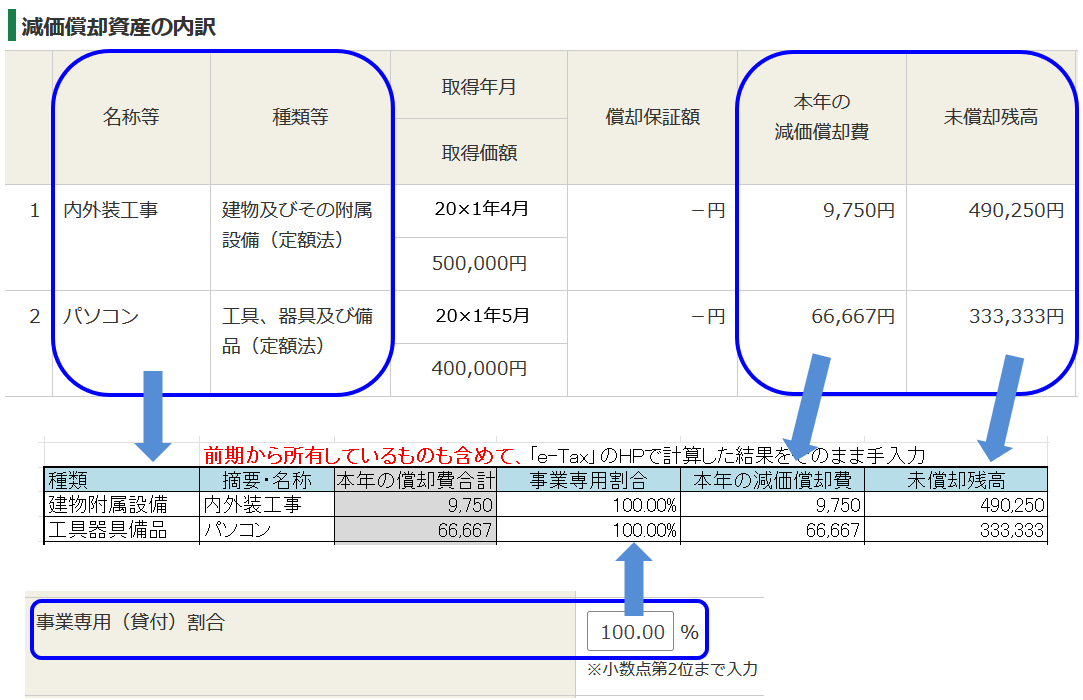

「e-Tax」の計算が終ったら

計算結果のみを1つ1つエクセルソフトに転記します。

色が塗られていないところに入力します。グレーの部分には入力しません。

「種類」も必ず入力してください。「摘要・名称」欄への入力は自由です。

エクセルには20件まで入力できます。

事業専用割合は、

「減価償却資産を入力する」のところで入力した

各資産の割合数値をそのまま転記します。

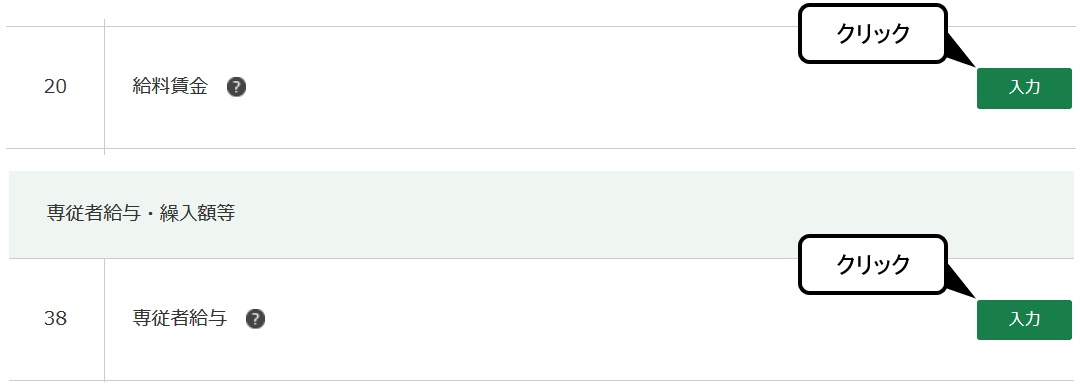

決算書下書③ 給料賃金と専従者給与の内訳入力

「e-Tax」青色決算書「損益計算書」作成画面で

「給料賃金」と「専従者給与」の「入力」ボタンをクリックします。

それぞれ

「給料賃金」=従業員の氏名や給料、ボーナス(賞与)

「専従者給与」=税務署に届出済の家族氏名、給料やボーナス(賞与)

を入力します。エクセルソフトには入力欄の一番下、

給料、賞与も合わせた「支給額の合計」のみ転記します。

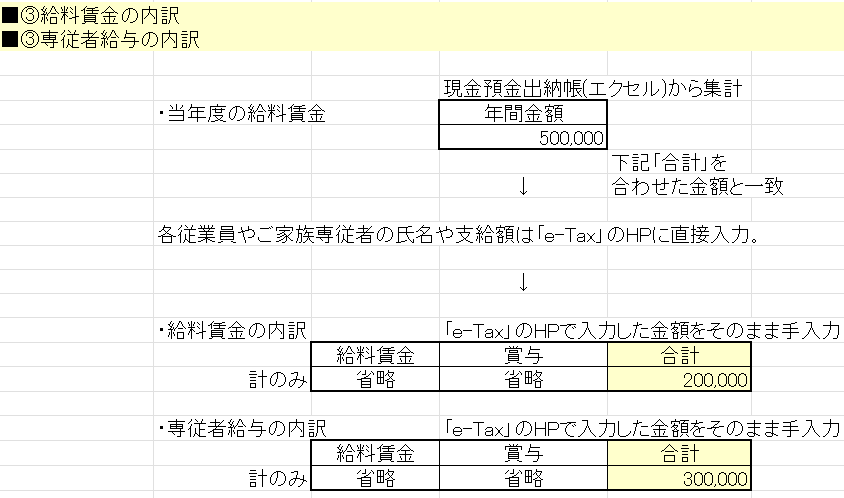

この例では、現金預金出納帳の「給料賃金」年間合計は50万円で、

そのうち一般従業員への支払いは20万円、

家族従業員への支払いは30万円です。

給与を支払う従業員がいない場合は入力不要です。

決算書下書④ 利子割引料の内訳入力

「e-Tax」青色決算書「損益計算書」作成画面で

「利子割引料」の「入力」ボタンをクリックします。

金融機関以外に対する利息の支払額と

金融機関に対する利息の支払額を入力します。

金融機関以外への利息支払いはゼロになることが多いです。

「必要経費算入額」とは、

支払った額のうち、事業に関係している分のことです。

例えば、年間30万円支払ったけれども、

そのうち事業に関係している分は20万円だけという場合、

「必要経費算入額」には「20万円」と入力します。

事業に関係する分しか経費に落とせません。

利子割引料の場合、

金融機関への支払い分は全額必要経費と認められます。

エクセルソフトには金額のみ転記します。

借金ゼロで利息の支払いが無い場合は入力不要です。

決算書下書⑤ 税理士・弁護士等の報酬・料金の内訳入力

「e-Tax」青色決算書「損益計算書」作成画面で

「任意項目(25~30)」のところにある

「税理士等の報酬」文字の前にあるボタンにチェックを入れたうえで

「入力ボタン」をクリックします。

支払先専門家の氏名住所、支払った額を入力します。

「必要経費算入額」については④参照です。

エクセルソフトには金額のみ転記します。

現金預金出納帳では、

「支払報酬料」の科目で処理しています。

決算書下書⑥ 地代家賃の内訳入力

「e-Tax」青色決算書「損益計算書」作成画面で

「地代家賃」の「入力」ボタンをクリックします。

支払先大家さんの氏名住所を書きます。

「賃借物件」には「事務所」や「倉庫」など用途を記入します。

20万円未満の礼金は「権利金」のところに入力します。

「必要経費算入額」については④参照です。

エクセルソフトには金額のみ転記します。

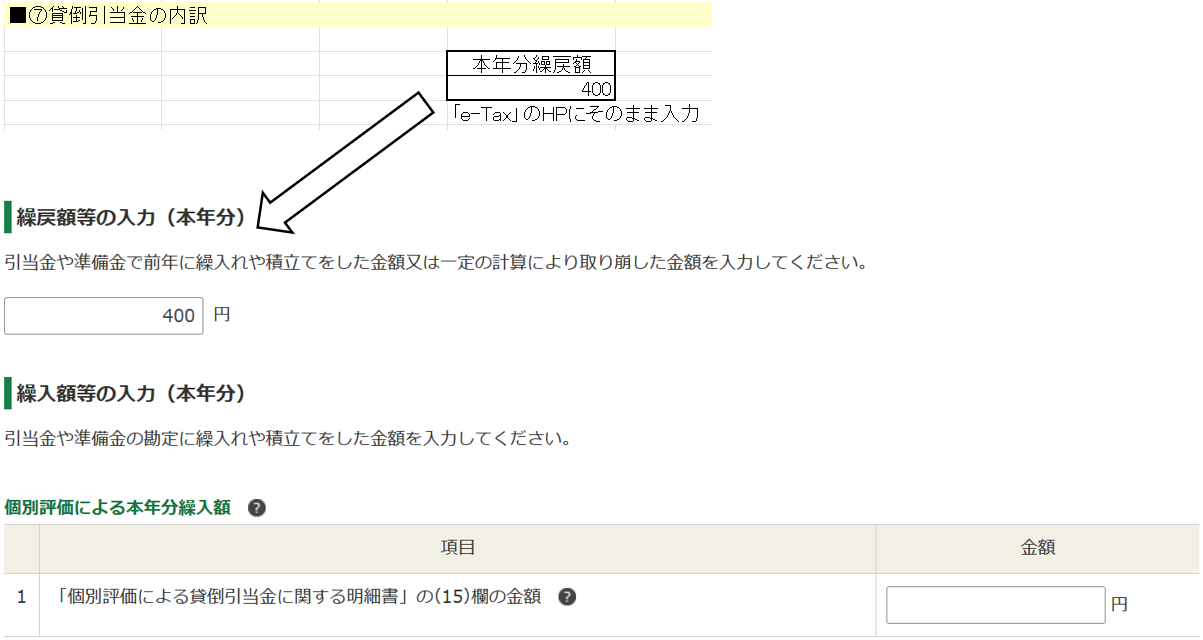

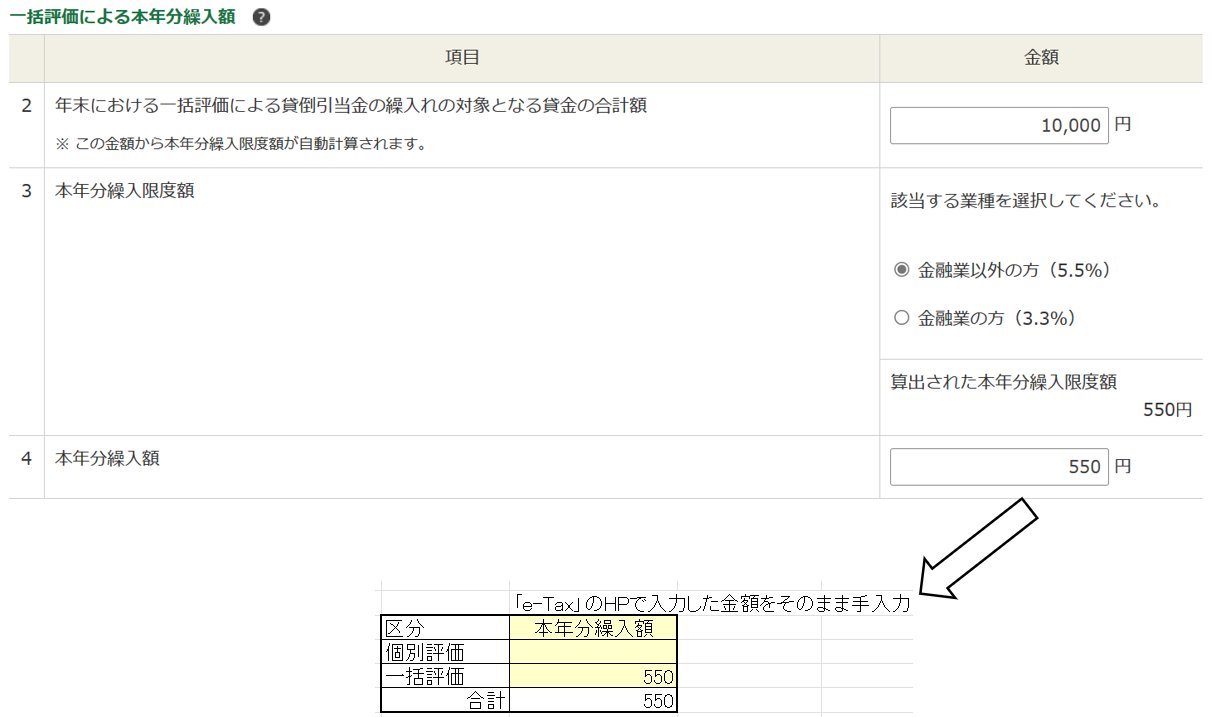

決算書下書⑦ 貸倒引当金の計算

売上代金などが踏み倒されそうな場合、

それに備えてあらかじめ経費に落としておこう、というものです。

踏み倒されるおそれがなければ

特に計算する必要はありません。

読み飛ばして頂いて結構です。

計算する場合は、

「e-Tax」青色決算書「損益計算書」作成画面で

「貸倒引当金」の「入力」ボタンをクリックします。

繰り戻しについてはエクセルソフトの金額を「e-Tax」に転記し、

繰り入れについては「e-Tax」の計算結果をエクセルソフトに転記します。

1期目は繰り戻し額ゼロです。

下図では参考例として金額を入れています。

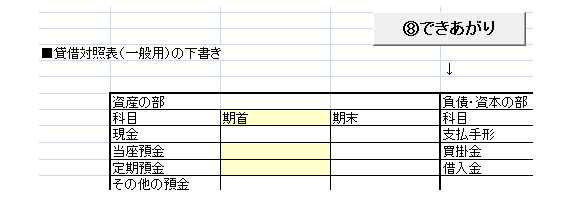

決算書下書⑧ 決算書下書、総勘定元帳の完成

あとは「決算書下書」シートの右の方、

貸借対照表の上にある

「⑧できあがり」ボタンを押します。

損益計算書、貸借対照表に最終的な数字が反映され、

「元帳(総勘定元帳)」シートが現れます。

これで下書は完了となります。

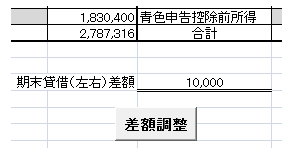

貸借対照表の一番下、

期末残高合計は左右一致しているはずです。

一致していない場合、貸借対照表の下にある

「期末貸借(左右)差額」に数字が表示されます。

「差額調整」ボタンを押すと、

左右差額がゼロになるように自動調整します。

操作の手順は以下のとおりです。

「差額調整」ボタンを押します

↓

「現金出納帳」シートで現金残高がマイナスになっていないことを確認します

マイナス残高になっていたら「マイナス調整」ボタンを押してください

↓

「決算書下書」シートで

もう一度「⑧できあがり」ボタンを押してください

「e-Tax」に転記

損益計算書と貸借対照表の下書数字が出来上がりましたので、

あとは「e-Tax」にそのまま転記するだけです。

エクセルですので、自動取り込み機能などは無いですけれども、

転記は10分もかからないと思います。

▼「e-Tax」損益計算書への転記

「支払手数料」など

エクセルソフトで追加した科目は

「e-Tax」決算書上も追加して入力します。

数字を直接打ち込むよりも、エクセルをコピーし(Ctrキー+C)、

そのまま「e-Tax」画面に貼り付け(Ctrキー+V)した方が良いです。

転記ミスが無くなります。

転記ミスが無いかどうかは、

損益計算書の下の方の項目「青色申告特別控除前所得」が

エクセルソフトと「e-Tax」で一致していることを確認してください。

確認したら、一番下にある「次へ進む」ボタンを押して画面を進めます。

貸借対照表の作成に進みます。

「青色申告特別控除に関する質問」について

「e-Tax」で電子申告する方は

「65万円」と「はい」と選びます。

「引き続き貸借対照表を作成しますか?」も「はい」を選び、

「次へ進む」ボタンを押します。

▼「e-Tax」貸借対照表への転記

貸借対照表への転記も損益計算書と同じです。

「資産の部」と「負債・資本の部」をそれぞれクリックして

転記するだけです。科目は必要に応じて追加します。

期首(前年度末)と期末の金額を入力します。

入力後、期首と期末がそれぞれ左右同額になっていればOKです。

消費税の申告が不要な方は、これで完了です。

所得税の申告やデータ保存、2年目へのデータ繰越処理に進みます。

次のリンク先に進んでください。

消費税の申告が必要な方は、

次のリンク先に進んでください。

画面トップへ▲